Анатолий Аксаков: «Парламент в России становится все более влиятельной силой»

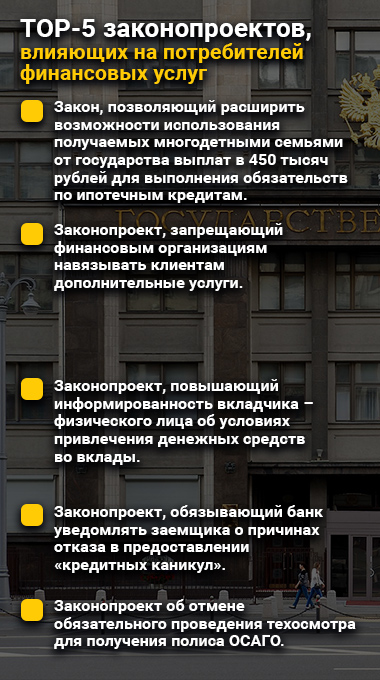

– За последнюю сессию Государственная Дума приняла больше десятка инициированных вами федеральных законов. И просматриваются две отчетливые тенденции. Одна из них – защита права потребителей тех или иных финансовых услуг; принят целый блок законов соответствующего содержания. Это ликвидация пробела в законодательстве, регулирующем финансовую сферу?

– Нет, я бы назвал это реакцией на действия лиц, которые злоупотребляют своим профессиональным знанием финансовых инструментов в ущерб неискушенным потребителям. Они вводят потребителей в заблуждение, преувеличивая возможности получить доход и приуменьшая возможные риски, заключают договоры, по которым не несут никакой ответственности. Поэтому надо было установить нормы деятельности на финансовом рынке, которые защищают права потребителей услуг от действий недобросовестных участников рынка.

– Давайте перечислим, что было предпринято в этом направлении.

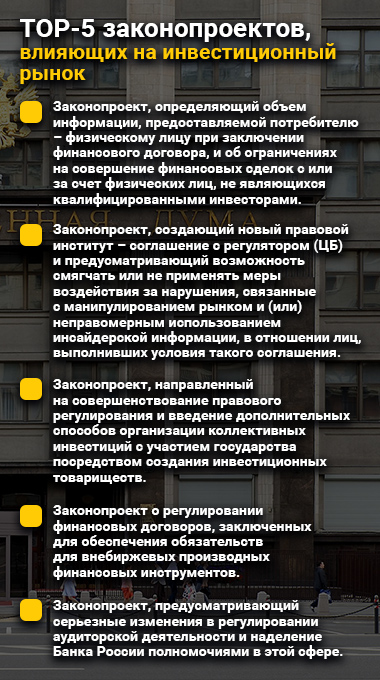

– Мы усовершенствовали закон о категоризации инвесторов, принятый в июле 2020 года. Он вводил тестирования инвесторов на знание сложных финансовых инструментов рынка для получения статуса квалифицированного только с 1 апреля 2022 года, и некоторые финансовые организации решили использовать «окно» в более чем полтора года для активного «впаривания» сложных продуктов неквалифицированным инвесторам. Таких договоров заключили сотни тысяч.

Это вызвало серьезную тревогу в Центральном банке. В Госдуме, конечно, тоже этим озаботились, и оперативно был принят закон, который установил обязательным требованием предоставление максимально полной достоверной информации о финансовом продукте и связанным с ним рисках инвестору под роспись. Центральный банк наделен правом обязывать профессиональных участников финансового рынка возмещать убытки, понесенные инвестором от вложения в сложный финансовый инструмент, если продавец предоставил неполную или недостоверную информацию об этом инструменте.

Кроме того, тестирование для получения статуса квалифицированного инвестора приблизили по дате вступления в силу, теперь оно стало обязательным для покупки сложных финансовых инструментов с 1 октября 2021 года. Профессиональные участники финансового рынка готовы ввести его даже раньше, поскольку Центральный банк выпустил рекомендательное письмо о нежелательности продажи сложных финансовых инструментов неквалифицированным инвесторам, и рынок расценил его как фактический запрет.

– По вашей инициативе провели эксперимент по тестированию инвесторов в Чувашии. Вот эта обкатка выявила необходимость внести какие-нибудь коррективы, каким должен быть механизм тестирования стало понятно?

– Да, уже подготовлены тесты, их совместно разработали Национальная ассоциация участников фондового рынка (НАУФОР) и Национальная финансовая ассоциация (НФА), и фактически одобрил Центробанк.

Объективность этих тестов показал эксперимент, прошедший в Чувашии в марте это года – в нем приняли участие 144 студента чебоксарских вузов: пройти их смогло только 30% участников. Это показывает, что пройти тест сможет только подготовленный человек, который действительно разбирается в финансовых инструментах.

Возможно, в дальнейшем будут вноситься дополнительные корректировки, но в целом уже можно сказать, что тесты для инвесторов готовы и они работают.

– Кто будет контролировать проведение тестов? Звучат опасения, что менеджеры компании, заинтересованные в клиентах, будут при тестировании подсказывать правильные ответы.

– Да, риск лукавства есть. И такая практика, увы, наблюдалась в банках: хитрые банкиры ставили в договорах «галочки» в тех пунктах, которые требуют согласования с клиентом, например, «Согласны ли вы, что этот финансовый инструмент вам понятен?». И заранее стоит галочка. Тем самым получали согласие клиента по умолчанию.Теперь по закону клиент должен поставить «галочку» в договоре сам. Это важный психологический момент, когда человек подтверждает свое согласие, он относится к тексту документа более серьезно. Вроде бы мелочь, но это важно с точки зрения снижения рисков для потребителей финансовых услуг.

– Заместитель председателя Центробанка Сергей Швецов предупредил, что если с тестированием инвесторов будут проблемы, то – по «плану Б» – проведение тестов перенесут на платформу Московской биржи…

– Да, если жизнь покажет, что тесты не выполняют свою миссию и все равно не отсекают от рискованных вложений неквалифицированных инвесторов, то проверку поручат Московской бирже. Но, надеюсь, до этого не дойдет. И конкуренция, и саморегулирования должны себя оправдывать.

– Второй горячей темой в сфере финансов для Госдумы в последний год стала ипотека – пришлось учитывать ее влияние на цены на жилье, споры между ведомствами, изменения в правилах, необходимость защитить наиболее уязвимые категории заемщиков, пострадавших от пандемии. На ваш взгляд, получилось найти компромисс?

– Мне кажется, что получилось. Был принят закон об ипотечных каникулах, причем, это постоянно действующая норма, в отличие от закона о кредитных каникулах, который действует только на период пандемии. Десятки тысяч семей, оказавшихся в сложных жизненных обстоятельствах, уже реструктурировали свои кредиты по этому закону.

Также отсекли практику навязывания необязательных видов страхования при выдаче ипотечного кредита, теперь это официально запрещено и за нарушение запрета положено наказание.

На мой взгляд, законодательное регулирование ипотечного кредитования вполне сбалансировано. Оно растет быстрыми темпами, с начала года рост по сравнению с рекордным прошлым годом составил уже 50%. Обеспечивает этот рост главным образом государственная программа льготного кредитования под 6,5%. Правда, с 1 июля этого года ставка поднимется до 7% годовых, но это все равно льготная ставка, тем более что Центральный банк повысил ключевую ставку, и вслед за этим наверняка вырастут и ставки по стандартным ипотечным программам.

Теперь нам надо обеспечить возможность населению формировать первоначальный взнос по ипотеке. Сейчас обсуждается возможность введения специального жилищно-накопительного вклада, увязанного в один продукт с ипотечным кредитом.

– А что вы думаете по поводу споров о льготной ипотеке, ставшей катализатором для скачка цен на квартиры? Для рынка это все-таки добро или зло?

– Программу льготной ипотеки в 2020 году вводили как антикризисную меру. Надо было поддержать строительную отрасль, спрос на жилье из-за пандемии начал падать, людей пугала неопределенность, они откладывали крупные покупки, в том числе, и жилья, на более благополучные времена, предпочитая сберегать, а не тратить. И это сработало, сотни тысяч людей купили жилье по программе льготной ипотеки, взяли кредитов на триллионы рублей. Эти деньги пошли в строительную отрасль, в результате вместо спада темпов строительства мы получили рост.

Так что я считаю, что это было правильное решение, но сейчас мы переходим к новому этапу – адресной поддержке строителей в экономически слабых регионах.

В богатых регионах, например, в Москве, льготная ипотека действительно запустила рост цен на жилье – высокие зарплаты и без того обеспечивали более высокий спрос на жильё, а тут еще появилась возможность получить дешевый ипотечный кредит. К тому же есть лаг между ростом спроса и предложения, строители должны отреагировать, расконсервировать или запустить стройплощадки. Дальше предложение должно увеличиться.

Стоит заметить, что повышение спроса на жилье не было ключевым фактором роста цен. Как считают эксперты, цены на жилье выросли за счет повышения спроса на 4-5%, при этом квартиры за последний год в среднем подорожали на 17,6%. В большей степени этот рост цен произошел из-за подорожания стройматериалов, только арматура поднялась в цене на 30% из-за роста цен на металл.

– А как вы относитесь е предложению Счетной палаты сделать льготную ипотеку однократной льготой, чтобы люди не могли ей воспользоваться повторно?

– Льготы должны быть адресными, тут надо разбираться.

– Кстати, об адресности. Ваше предложение сделать материнский капитал адресной льготой и предоставлять в зависимости от имущественного положения, раскритиковали некоторые депутаты-единороссы…

– Я считаю, что любые меры государственной поддержки должны быть адресными, предоставляться в зависимости от уровня благосостояния. Государство должно помогать тем, кто действительно нуждается. Эксперты считают, что экономия бюджетных средств за счет усиления адресности государственных мер поддержки позволит за несколько лет решить проблему бедности в стране. Произойдет перераспределение средств в пользу тех, кто действительно нуждается.

Мой подход состоит в том, что в государственной политике нужно ставить в центр человека, его потребности, материальные и духовные. В потребительской корзине прописывают набор продуктов, необходимых для здорового потребления материальных благ. То же самое относится к духовным благам: человек должен ходить в кино, театр, музеи, на концерты – это все тоже можно обсчитать. Нужно на уровне государства закрепить, что люди должны потреблять не меньше, чем по этому стандарту. И всю бюджетную, экономическую, инвестиционную политику выстраивать под эту цель. Не абстрактные инвестиции, не абстрактный экономический рост, не абстрактный рост производительности труда, а обеспечение потребностей граждан на достойном уровне.

– А реально на базе такой модели перераспределить все бюджетные потоки?

– Вполне реально на нынешнем уровне развития цифровых технологий определить людей с определенным уровнем дохода, допустим, до 5 млн рублей в год. Кто имеет больше, пусть обходится своими силами, без помощи государства. Можно создать гибкую систему по принципу обратного действия: сколько человеку недостает для достойного уровня жизни.

– И почему ваша идея вызывает неприятие?

– Мне возражают, что нельзя забирать ничего у людей. Но я предлагаю не забрать, а справедливо перераспределить. Подчеркиваю, справедливо: одному до социального стандарта, не хватает 3 рубля, он и должен получить 3 рубля, а другому не хватает 10 рублей – он столько и должен получить, не больше, не меньше.

Считаю, что такой подход поможет решить важнейшую государственную задачу – ликвидацию бедности. Стыдно, что в стране, обладающей богатейшими в мире ресурсами, 18 млн людей живет в бедности.

– А что вы думаете об идее безусловного базового дохода?

– Я озвучил свое понимание справедливого базового дохода. Базовый доход должен быть привязан к научно обоснованному стандарту потребления. Я не считаю, что безусловный базовый доход должен быть раздачей денег всем подряд, это неэффективное расходование средств.

– Еще один блок вопросов, которым занимался ваш комитет по финансовому рынку, касался пенсионной системы. Что было сделано, и какие нерешенные вопросы уйдут по наследству новой Думе?

– Был принят закон о создании системы страхования средств пенсионных накоплений, как обязательных отчислений, так и добровольных – теперь они все защищены и не могут пропасть. Но остается нерешенным вопрос с гарантийным пенсионным планом – это программа, которая предусматривает вывод из-под налогообложения дохода физлиц, направленных на формирование накопительной части пенсии. Вот это как раз задача новой Думы.

Нужно не обязывать население вкладываться в будущую пенсию, а создавать для этого стимулы, благоприятные условия, как это получилось с индивидуальными инвестиционными счетами (ИИС).

– Сейчас обсуждается возможность разработки третьей формы ИИС, имеющей пенсионную составляющую…

– Эта форма должна стать основой для формирования накопительной пенсионной системы.

– А есть статистика, какой ИИС больше понравился людям?

– Конечно, есть. Наиболее популярен ИИС первого типа. ИИС второго типа используют совсем немногие, преимущественно квалифицированные инвесторы. ИИС третьего типа может быть востребован, поскольку он предусматривает налоговые льготы для физлиц по доходу, который перечисляется в виде инвестиций на инвестиционные счета.

– Среди законов, принятых с подачи комитета по финансовому рынку, есть не слишком понятный широкой публике закон о конвертируемом займе для стартапов. В чем его суть, почему вы посчитали важным законодательно регламентировать этот вопрос?

– Закон устанавливает, что кредит (займ), выданный для реализации бизнес-проекта, при определенных обстоятельствах конвертируется в участие в капитале компании, созданной под этот бизнес-проект. Это выглядит следующим образом: заключается смарт-контракт – такая особая форма договора в виде компьютерной программы, которая отслеживает и обеспечивает исполнение обязательств, и, если проект «взлетит», кредит автоматически конвертируется в долю в капитале. Ну, а если не взлетит, заемщик просто гасит кредит.

– Что еще из принятых законов по финансовым вопросам за последний сезон работы Думы вы считаете наиболее актуальным?

– Был принят очень интересный закон с условным названием «Фонд фондов». Российское законодательство об инвестиционном товариществе жестко фиксирует, что залог должен быть только один и члены инвестиционного товарищества обязаны участвовать в одном проекте. Это ограничивает свободу действий участников товарищества, и, как следствие, его активность, поскольку интересы у всех инвесторов разные, к примеру, кто-то готов вкладываться в биотехнологии, кто-то – в нанотехнологии, кто-то в зелёные проекты и т.д., и т.п.

Теперь инвесторы могут объединяться для финансирования разных проектов по своему желанию, могут продавать свои доли другим участникам товарищества, это должно стимулировать рост инвестиций в стране.

Кроме того, мы законодательно закрепили расширение определения контролирующих лиц компании. Достаточно часто бывает, что компанией управляет лицо, которое формально не имеет к ней никакого отношения. Теперь Центральный банк может определить, кто выступает реальным владельцем компании, ее контролирующим лицом, исходя из имеющихся у регулятора сведений. А лицо, которое определили контролирующим, несет субсидиарную ответственность по обязательствам компании. И, если компания обанкротилась, Центральный банк может обратиться в суд и потребовать, чтобы контролирующее лицо в рамках субсидиарной ответственности отвечал по долгам компании своим имуществом.

Еще по моей инициативе внесен законопроект, позволяющий блокировать сайты мошеннических компаний: финансовых пирамид, онлайн-площадки по продаже микрозаймов нелегальным покупателям, а также фишинговые сайты, имитирующие известные компании для воровства персональных данных.

– Действие этого закона как-то связано с недавно появившимся черным списком Центрального банка?

– Возможно, будут какие-то пересечения, но вообще-то черный список Центрального банка – это про другое. Прошел первое чтение закон под условным названием «Знай своего клиента» или, как его еще называют, «закон о светофоре». Центральный банк на основе своих огромных массивов информации о юридических и физических лицах будет формировать рейтинги по красному, жёлтому и зелёному уровням добросовестности. Такие списки должны помочь снизить проблему некорректного определения банковских операций как сомнительных – сейчас из-за страха проверок в банках предпочитают перестраховаться и потому к разряду сомнительных операции нередко относят необоснованно, создавая клиентам серьезные проблемы. Списки Центробанка позволят упростить комплаенс и снизят риски банков быть оштрафованными за сомнительные операции, что, без сомнения, повысит и качество обслуживание клиентов.

– А не собираются повысить лимит страховой выплаты в рамках системы страхования банковских вкладов с нынешних 1,4 млн рублей?

– Для физических лиц этот лимит увеличивать пока не планируется, хотя я не исключаю, что этот вопрос будет поднят. Сейчас обсуждается возможность расширить перечень застрахованных лиц: предлагается добавить предприятия среднего бизнеса, образовательные и медицинские организации. Вот для предприятий среднего бизнеса лимит возможно установить в размере 10 млн рублей. Я выступил соавтором соответствующего законопроекта, он внесен к рассмотрению в первом чтении.

– Какое «наследство» переходит от вашего созыва новой Думе?

– Хочу отметить, что наш созыв расчистил завалы, которые накопились еще с девяностых годов, рассмотрели и приняли все законопроекты, доставшиеся нам в 2016 году от Думы предыдущего созыва. Считаю, что это большое достижение, новой Думе в наследство достанутся только законопроекты, принятые к рассмотрению нынешним созывом.

Мы проделали серьезную работу, которая стала ответом на санкции в адрес России. Созданы Национальная система платежных карт (НСПК), система передачи финансовых сообщений (СПФС), Система быстрых сообщений (СБП). Очень серьезные решения приняты по эквайрингу, по проведению операций, связанных с использованием электронных кошельков, зарубежных платежных систем. Мы упорядочили эту сферу – практически все финансовые операции, которые совершаются на территории России, теперь обрабатываются в российских транзакционных центрах. Это значительно расширило возможности контроля за ними и способности реагировать в случае введения новых санкций.

Был серьезно отрегулирован блок, связанный с цифровизацией экономики и, особенно, финансовой сферы, в том, что касается единой биометрической системы, маркетплейсов, цифровых финансовых активов, инвестиционных платформ. Финансовый рынок освоил цифровизацию быстрее всех и лучше всех, думаю, с этим согласятся все.

И, конечно, я считаю, что мы приняли судьбоносное решение, связанное с Конституцией, как бы не критиковали эти поправки, – парламент получил право назначать правительство. Я хорошо помню, как раньше министры ходили отчитываться в Госдуму чисто формально, с улыбочкой, понимая, что ничего им не будет. Сейчас для них отчет в Госдуме – это испытание. Был случай, когда министра отправили с «Парламентского часа» готовиться к отчету заново, поскольку стало ясно, что он не может ответить на вопросы депутатов. Парламент в России становится все более влиятельной силой и это, пожалуй, главное достижение, которое мы передаем новому созыву.